Анализ судебной практики за 2020 год по спорам, связанным с отказом в банковском обслуживании

Выводы

- Всего за 2020 год судами вынесено 9 727 актов по спорам, связанным с отказом в банковском обслуживании (из-за нарушений правил заключения и исполнения договора банковского счета), что на 2,6% больше, чем в 2019 году (9249 актов).

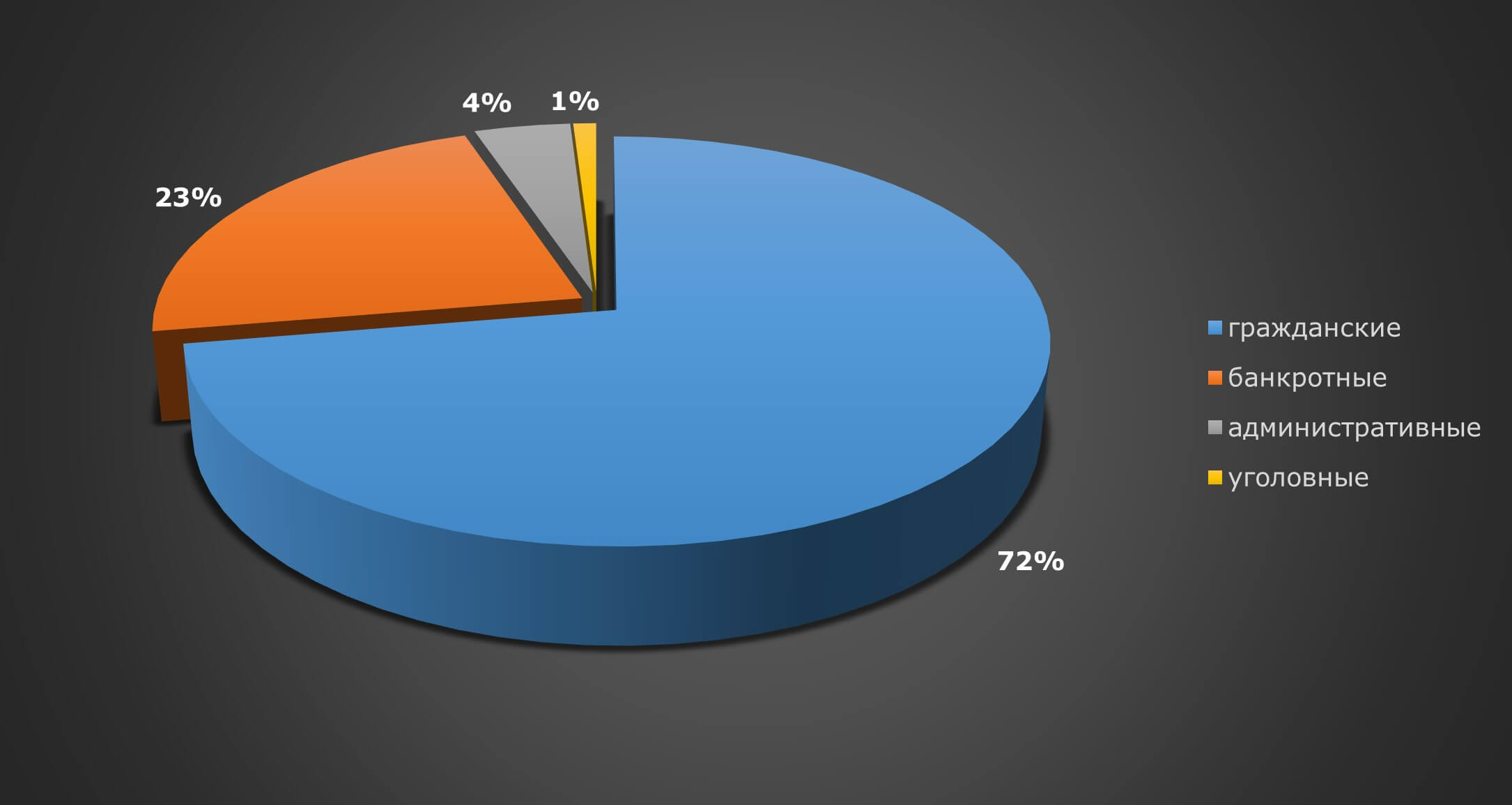

- От общего количества рассмотренных дел показатель гражданских дел составил 72,3%, административных дел – 4,2%, банкротных дел – 22,4, уголовных дел – 1%.

Рисунок 1. Соотношение рассмотренных дел в 2020 г.

- За 2020 год с банков (кредитных организаций) суды взыскали в пользу клиентов 71 667 612 рублей неосновательного обогащения и начисленных на сумму задолженности процентов за пользование чужими денежными средствами.

- Самыми распространенными причинами для отказа в обслуживании клиентов банка являются:

- нахождение клиента или его представителей в базе неблагонадежных клиентов;

- наличие подозрений у банка о том, что целью заключения договора банковского счета является совершение операций в целях легализации (отмывания) доходов, полученных преступным путем, или финансирование терроризма;

- установление признаков сомнительной операции, имеющей транзитный характер;

- адрес регистрации клиента является адресом массовой регистрации;

- отсутствие необходимых электронных подписей под полученными банком электронными платежными документами.

- Регионами – лидерами в Российской Федерации по количеству судебных споров из-за нарушений правил заключения и исполнения договора банковского счета в 2020 г. стали Москва и Московская область (1 место и 23,8% от общего количества разбирательств), Республика Башкортостан (2 место и 16,1%), Кемеровская область (3 место и 3,2%).

Введение

Данный отчет содержит анализ судебной практики по гражданским делам по спорам, связанным с понуждением к заключению или исполнению договора банковского счета.

Отчет был подготовлен экспертами департамента по правовым вопросам компании RTM Group.

RTM Group (https://rtmtech.ru/) – группа экспертных и юридических компаний, специализирующихся на правовых и технических вопросах в области информационных технологий и информационной безопасности. Первый на российском рынке исполнитель судебных нормативно-технических ИТ и ИБ экспертиз.

Методика

В целях подготовки настоящего отчета проанализированы данные из опубликованных актов судов общей юрисдикции и арбитражных судов РФ.

Анализ судебной практики проведен по данным, доступным по состоянию на 01.09.2021.

Статистика основывается исключительно на анализе судебных актов. При этом акты, изготовленные до 01.01.2020 или измененные после 01.09.2021, в общую статистику не включены.

В общую статистику судебных актов вошли решения, определения, постановления арбитражных судов и судов общей юрисдикции.

Дела были проанализированы и включены в статистику исследования на основе следующих критериев:

- В судебном акте по делу имеются ссылки на нарушение статей 845, 846, 848, 859 Гражданского кодекса РФ (отдельно или в совокупности)

- Принадлежность к одной из следующих категорий споров:

- о признании незаконным отказа ответчика (Банка) в заключении договора банковского счета;

- о признании действий Банка незаконными (установление ограничений в обслуживании банковского счета; блокировка дистанционного банковского обслуживания; неправомерный отказ в исполнении платежного поручения; неправомерный отказ в проведении операции и пр.);

- о взыскании неосновательного обогащения;

- по искам, хотя и не подпадающим под вышеперечисленные категории, но относящимся по предмету к спорам, связанным с понуждением к заключению или исполнению договора банковского счета (ДБС).

Каждое дело проанализировано экспертами RTM Group на предмет соответствия критериям. Составлен общий реестр дел с выделением следующих атрибутов:

- Категория спора;

- Номер дела;

- Дата решения;

- Суд;

- Арбитражный округ;

- Истец;

- Ответчик;

- Сумма иска;

- Исход рассмотрения;

- Результат обжалования.

Цель исследования

Провести обобщение судебной практики за 2020 год и сформировать основные правовые позиции судей по спорам, связанным с отказом в банковском обслуживании (понуждением к заключению или исполнению договора банковского счета), а также выявить наиболее типичные случаи отказа банков (кредитных организаций) в заключении договора банковского счета и/или одностороннего отказа от исполнения ДБС.

IP

Расширенная версия настоящего отчета подготовлена для внутреннего использования компанией RTM Group и имеет отметку «ДСП».

Настоящий отчет является сокращенной версией и может быть использован неограниченным кругом лиц в научных, учебных, практических, полемических целях.

В случае использования данных из отчета третьими лица обязательна ссылка на источник.

Основная часть

Обзор статистических данных

Рассмотренные экспертами компании RTM Group судебные дела связаны с разрешением споров по искам клиентов (реальным или потенциальным) к банкам, которые по тем или иным основаниям, отраженным в настоящем исследовании, отказали в банковском обслуживании или иным образом злоупотребили своими правами, что противоречит законодательно определенным правилам заключения и исполнения договора банковского счета. Инициаторами (истцами) обращения в суд в 95% случаев выступали клиенты Банков.

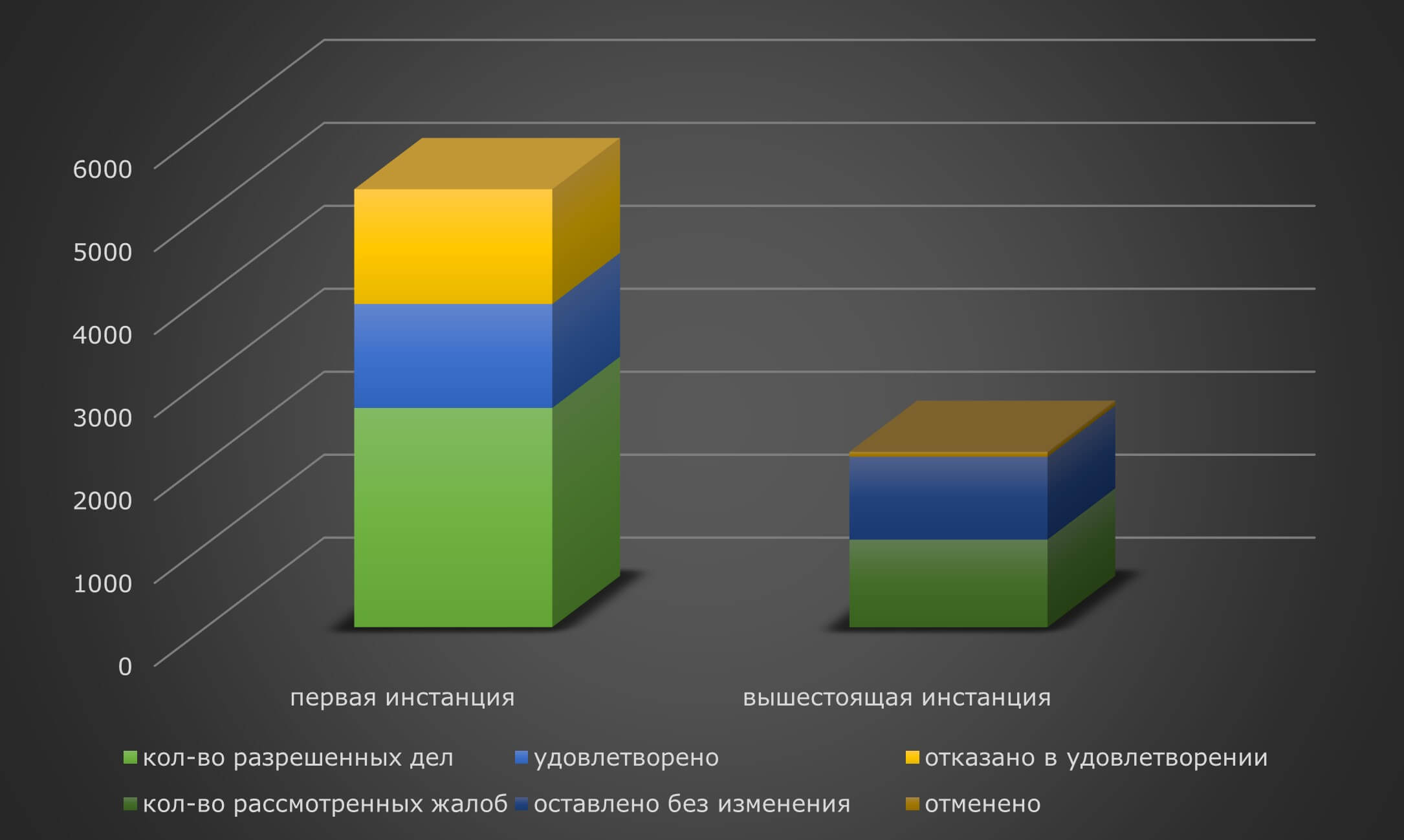

Итак, из совокупного числа судебных актов (9 727) по спорам, связанным с банковским обслуживанием, арбитражными судами и судами общей юрисдикции рассмотрено 2 645 дел по искам клиентов/потенциальных клиентов к банкам, из которых удовлетворены 1 253 дел, отказано в удовлетворении по 1383 делам, приняты иные решения – 9. При этом, сторонами (или одной из сторон) по делу обжаловано 1 045 решений, но только 59 актов отменены вышестоящими судами.

Исходы рассмотрений представлены на рис.2:

Рисунок 2.

По предметному составу требования истцов распределились в следующем порядке, рис.3:

Рисунок 3. Категории гражданских споров

Примеры из исследованных судебных решений

Категория: о понуждении (обязании) банка к заключению договора банковского счета

В деле № А40-296322/19-137-2408 истец (ООО) обратился в суд с исковым заявлением к АО «СМП БАНК» о признании незаконным отказа ответчика в заключении договора банковского счета и обязании ответчика заключить с истцом договор банковского счета. В качестве причины отказа в открытии счета Банк доказал наличие у него подозрения, что целью открытия и ведения счета является совершение операций для легализации (отмывания) доходов, полученных преступным путем, о чем может свидетельствовать факт регистрации истца по адресу массовой регистрации. Арбитражный суд г. Москвы поддержал аргументы ответчика и в удовлетворении иска отказал.

В другом деле №А33-34656/2019 АС Красноярского края обязал АО «РОССЕЛЬХОЗ БАНК» заключить договор банковского счета с ООО на условиях, указанных в заявлении о присоединении к Единому сервисному договору. Суд в своем решении призвал кредитные организации не злоупотреблять своими правами. Если при проверке правоспособности (дееспособности) клиента и его идентификации у банка не возникло сомнений относительно личности клиента и его истинных намерений, и нет оснований полагать, что целью заключения договора является совершение операций, направленных на легализацию (отмывание) доходов, полученных преступным путем, или финансирование терроризма, то отказ банка в заключении договора банковского счета может быть признан судом незаконным.

В деле № А40-164933/2019 Арбитражный суд г. Москвы обязал ответчика (банк) заключить договор с истцом (ООО). Суд в решении указал на немотивированность и необоснованность причины отказа банка от заключения договора.

Таким образом, суды, разрешая исковые требования о понуждении кредитных организаций к заключению договора банковского счета, требуют от ответчиков представления достаточных оснований для принятия ими решений об отказе от заключения такого договора. Суды неоднократно обращали внимание на обязанность банка заключить ДБС с клиентом на предусмотренных банком условиях после проверки правоспособности (дееспособности) клиента и прохождения идентификации.

Категория: о признании незаконным решения банка/действий банка

В делах данной категории наиболее частыми являются следующие требования клиентов банка:

- об устранении препятствий в пользовании расчетным счетом/снятии всех ограничений по расчетному счету;

- о восстановлении доступа к системе дистанционного банковского обслуживания;

- о признании незаконными действий банка по отказу в проведении операций по банковскому счету;

- о признании незаконным отказа банка в проведении операции на основании платежного поручения;

- о взыскании убытков в связи с ненадлежащим исполнением банком обязательств по договору банковского обслуживания;

- о признании кредитного договора (включающего элементы договора банковского счета) ничтожным.

В деле № А56-90979/2019 Общество обратилось в суд с иском к ПАО «Банк ВТБ» (ответчик) о признании отказа Банка от исполнения принятого платежного поручения №*** незаконным и необоснованным. Ответчик возражал против удовлетворения иска, ссылаясь на то, что в результате проведенной им внутренней процедуры контроля выявлены признаки «транзитной» деятельности истца (средства перечислялись в короткие промежутки времени за таможенное обслуживание; объем налоговых отчислений не превышал 0,9%; платежи в хозяйственной деятельности находились на минимальном уровне). Арбитражный суд Санкт-Петербурга и Ленинградской области пришел к выводу, что ответчиком не доказана сомнительность финансовой деятельности истца, и обязал ответчика восстановить дистанционное обслуживание истца. Вышестоящий суд (АС Северо-Западного округа) оставил решение без изменения.

В деле № А51-22774/2019 суд также обязал банк восстановить доступ к каналам ДБО, указав что «банки как коммерческие организации при осуществлении контрольных функций не должны давать правовую оценку деятельности клиента, проводить проверки, делать правоустанавливающие выводы и т.д.».

В деле № А31-11105/2019 Арбитражный суд Костромской области вынес решение от 21.02.2020, которым удовлетворил исковые требования истца (ООО) к ответчику (АО КБ «МОДУЛЬБАНК»), признал незаконным расторжение банком в одностороннем порядке договора комплексного обслуживания, заключенного на основании заявления истца о присоединении. Ссылки ответчика на выявление им операции (списание за 30 дней по исполнительным документам 500 тыс. рублей и более), подпадающей по Правилам внутреннего контроля Банка под критерий применения в отношении истца такой меры ответственности, как расторжение договора в одностороннем порядке, судом отклонено, поскольку доказательств наличия оснований для расторжения договора в рассматриваемой ситуации на основании положений п.5.2. ст.7 Закона №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» ответчиком не представлено, судом не установлено.

В деле №А54-9094/2019 суд отказал истцу (ООО) в признании незаконной блокировки расчетного счета и обязании ПАО «Сбербанк России» проводить операции по расчетному счету, указав, что приостановление дистанционного банковского обслуживания не означает блокировку расчетного счета и невозможность проведения операций по счету и позволяет клиенту проводить операции по счету, используя платежные поручения на бумажном носителе.

В деле № А53-19935/2020 Арбитражный суд Ростовской области решением от 19.12.2020 взыскал с ПАО «Банк ВТБ» (ответчик) в пользу АО (истец) 316 315,77 рублей убытков, причиненных несанкционированным списанием денежных средств с расчетного счета клиента. Предметом судебного исследования явились два платежных поручения, подписанных электронной подписью истца по одной и той же банковской операции. Ни одна из сторон не изъявила желания назначить судебную экспертизу. В результате суд применил норму закона – ст.856 ГК РФ, предоставляющую клиенту право требовать привлечения банка к ответственности.

Ремарка: кредитная организация могла бы избежать привлечения ее к гражданско-правовой ответственности, если бы ходатайствовала перед судом о назначении судебной компьютерно-технической экспертизы по проверке достоверности платежных поручений и выписок банка.

Резюмируя судебную практику о признании незаконным решения банка/действий банка по договорам банковского счета, стоит отметить неоднозначный подход судей к разрешению таких споров. В одних случаях суды встают на сторону банков, признавая их право ограничивать банковское обслуживание самостоятельно, с соблюдением требований внутренних нормативных актов, в других – считают, что банки не должны давать оценку хозяйственной деятельности клиента, их контроль должен строиться на формальных критериях по документам, представленных клиентом по запросу банка.

Категория: о взыскании неосновательного обогащения

Неосновательное обогащение на стороне банка, как правило, возникает в результате неправомерного списания банком комиссии за совершение банковских операций. За 2020 год с банков (кредитных организаций) взыскано в пользу клиентов 71 667 612 рублей неосновательного обогащения и начисленных на сумму задолженности процентов за пользование чужими денежными средствами.

В деле № А10-2954/2020 истец (ИП) обратился в Арбитражный суд Республики Бурятия с иском к ответчику (банк) о взыскании 110 326 руб. 10 коп. неосновательного обогащения, образовавшегося в результате незаконного взимания комиссий за перечисления денежных средств. Разрешая дело, Арбитражный суд Республики Бурятия установил, что между истцом и ответчиком заключен ДБС. Ответчик по поручению истца произвел перевод денежных средств со счета истца, как индивидуального предпринимателя, на его же счет как физического лица и удержал дополнительную комиссию. Суд не согласился с позицией ответчика, указал, что право банка на одностороннее изменение тарифов не должно нарушать разумный баланс прав и обязанностей сторон. Иск был удовлетворен, решением от 28.12.2020 с банка взысканы 110 326 руб. 10 коп. неосновательного обогащения, 32 457 руб. 96 коп. процентов за пользование чужими денежными средствами.

В деле №А40-59202/2020 Арбитражный суд г. Москвы вынес решение от 08.10.2020, которым отказал истцу (ООО) во взыскании с ответчика (АО «АЛЬФА-БАНК») 2 616 301 руб. 65 коп., неосновательного обогащения и 105 620 руб. 48 коп. процентов за пользование чужими денежными средствами. Банк отнес денежные операции истца к высокой степени вероятности подозрительным, на основании чего принял решение расторгнуть с ним договор банковского счета и перевести остаток денежных средств на счет клиента в другом банке. За выполнение денежного перевода банком была удержана комиссия в размере 2 616 301 руб. 65 коп. Суд посчитал действия ответчика законными и соответствующими Правилам взаимодействия, разработанным банком. Апелляционный суд (9-й ААС) отменил решение суда первой инстанции, указав на то, что клиент в полной мере обосновал правомерность платежных поручений, свидетельствующих о реальности хозяйственных операций истца.

В деле № А43-29227/2019 Арбитражный суд Нижегородской области, удовлетворяя исковые требования ООО (клиента банка), применил ст. 331 ГК РФ, указав на недопустимость установления банком тарифов в одностороннем порядке, между сторонами не было достигнуто согласия о возможности применения мер ответственности за определенные нарушения.

В деле № 02-4887/2020 рассмотрен спор по иску Ф.И.О. к АО «Райффайзенбанк» о взыскании неосновательного обогащения в виде денежного остатка на расчетном счете ликвидированной организации, единственным участником которой являлся истец. Организация, владелец денежных средств на счете, открытом в банке, была исключена из ЕГРЮЛ в связи с ликвидацией. Истец, единственный участник и генеральный директор организации, обратился к ответчику за получением остатка на счете и получил отказ. Мещанский районный суд г. Москвы решением от 13.07.2020 признал требование истца законным, применил п.8 ст.63 ГК РФ «… на оставшееся после удовлетворения требований кредиторов имущество юридического лица передаётся его учредителям (участникам)…».

В деле № А43-38490/2019 Арбитражный суд Нижегородской области признал действия банка (ответчика) по одностороннему повышению тарифа за перечисление денежных средств со счета ИП на счет физического лица законными, так как правилами банка предусмотрено право банка регулировать размеры применяемых им тарифов (комиссий) в зависимости от назначения счета.

В деле № 8Г-24841/2020 апелляционная инстанция отменила решение Октябрьского р/с г. Саратова от 17 января 2020 года, которым с ПАО «Промсвязьбанк» в пользу Ф.И.О. взысканы убытки в виде незаконно списанных со счета денежных средств в размере 151 500 руб. Ф.И.О. (истцу) был установлен доступ к интернет-банку «PSB-Retail». Далее, между клиентом и банком (ответчиком) был заключен договор банковского счета №***, на котором истец разместил денежные средства. Ответчик на основании заявления (на электронном носителе) истца произвел перевод денежных средств и списал комиссию за услугу. Истец такие действия посчитал несанкционированным списанием денежных средств и обратился в суд с названным иском.

Апелляционная инстанция, отменяя решение суда первой инстанции и отказывая в иске, исходила из надлежащей процедуры идентификации и аутентификации клиента (идентификация – на основании номера клиента, сформированного банком; аутентификация – с помощью пароля клиента и/или средств подтверждения), а также равнозначности средств подтверждения поручения клиента, имеющего равную юридическую силу аналогичным по смыслу документам на бумажном носителе, подписанном собственноручной подписью клиента.

Анализ судебной практики о взыскании с кредитных организаций неосновательного обогащения показал, что суды чаще удовлетворяют требования клиентов, квалифицируя условие банка по установлению в одностороннем порядке дополнительной комиссии, либо комиссии в повышенном размере, как меру ответственности клиента, условия применения которой закреплены в Гражданском кодексе РФ.

Суды отказывают в удовлетворении взыскания неосновательного обогащения, если условие и порядок дополнительных списаний закреплены в соглашении между банком и клиентом, или если такая мера предусмотрена Федеральным законом от 07.08.2001 №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Категория: о взыскании задолженности по договору банковского счета

По данной категории дел суды рассматривали исковые требования банков о взыскании с клиентов задолженности, возникшей в результате:

- неоплаты расчетно-кассовых услуг по договору – конструктору,

- неоплаты по комиссиям и транзакционным продуктам;

- возврата суммы задолженности по кредитному договору, в рамках которого клиенту открыт банковский счет для размещения установленной договором суммы.

Суды такие требования удовлетворяли, так как банки представляли документы-основания, подтверждающие возникновение долга.

Выводы с учетом опыта RTM Group

Изучая судебные дела по заданной тематике исследования, мы обобщили практический материал и определили основные случаи отказа банков (кредитных организаций) в заключении договора банковского счета, а также случаи одностороннего отказа от исполнения ДБС, синтезировали спектр ключевых позиций судов при разрешении ими споров, регулируемых нормами действующего законодательства о правилах заключения и исполнения договора банковского счета.

Распространенные случаи отказа банкА в обслуживании клиента (в заключении или исполнении договора банковского счета):

- нахождение клиента или его представителей в базе неблагонадежных клиентов, включение клиента в перечень «Черный список клиентов»;

- наличие подозрений у банка о том, что целью заключения ДБС является совершение операций в целях легализации (отмывания) доходов, полученных преступным путем, или финансирование терроризма (к совокупным факторам относятся: минимальный размер уставного капитала; общество зарегистрировано в квартире и/или зарегистрировано за несколько дней до обращения в банк; одно и то же лицо является учредителем и директором общества);

- установление признаков сомнительной операции, имеющей транзитный характер (контрагенты, в большем числе, – физические лица; присутствуют контрагенты – юридические лица, о которых в ЕГРЮЛ внесена запись о недостоверности сведений; с указанного для операции счета не осуществляется уплата налогов, сборов в бюджетную систему РФ или осуществляется в незначительных размерах);

- адрес регистрации клиента является адресом массовой регистрации;

- отсутствие необходимых электронных подписей под полученными банком электронными платежными документами.

Ключевые позиции судОВ при рассмотрении споров, возникШих при отказе кредитной организации от заключения/исполнения договора банковского счета

- Договор банковского счета может быть заключен через подписание документа на бумажном носителе, а также посредством обмена электронными документами, передаваемыми по каналам связи. Суды признают юридическую силу документов (в т.ч. договоров), подписанных всеми видами электронной подписи в любом сочетании;

- При необоснованном уклонении банка от заключения договора банковского счета клиент вправе обратиться в суд с иском о понуждении/обязании к заключению такого договора;

- Неправильно сформулированные исковые требования могут привести к отказу в их удовлетворении (например, требование истца «о признании незаконным отказа ответчика в заключении договора банковского счета» удовлетворению не подлежит, поскольку банк не обладает властно-публичными полномочиями по отношению к другим участникам гражданского оборота);

- Если банковскими правилами предусмотрена возможность заключения договора банковского счета с клиентом через удаленную идентификацию и проверку правоспособности (дееспособности), то банк обязан его заключить на таких условиях;

- Отказ банка от исполнения распоряжения клиента по перечислению денежных средств (ограничение услуги банковского обслуживания) возможен лишь в случаях, прямо предусмотренных законом;

- Суд обяжет банк (кредитную организацию) вернуть на счет клиента списанные банком денежные средства в виде повышенной комиссии, если между сторонами отсутствует соглашение, предусматривающее такое списание, либо если банк не докажет правомерность применения к клиенту мер, предусмотренных Федеральным законом от 07.08.2001 №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Эксперты RTM Group рекомендуют учитывать перечисленные ключевые позиции судов, прежде всего для того, чтобы сформировать выигрышную правовую позицию по делу и успешно защитить свои права как в досудебном порядке, так и в суде.

RTM Group

RTM Group — группа экспертных и юридических компаний, специализирующихся на правовых и нормативно-технических вопросах в области информационных технологий и информационной безопасности.

В RTM Group работает Центр судебных экспертиз, проводящий нормативные и нормативно-технические экспертизы, а также правовое подразделение, осуществляющее сопровождение клиентов при возникновении конфликтов, включая судебные, в области реализации банковской деятельности.

Компании группы обладают необходимыми лицензиями ФСТЭК России и ФСБ России.

Сотрудники компаний имеют большой опыт экспертной, а также правовой работы и специализируются на проведении следующих видов работ:

- Помощь в разрешении споров, управлении рисками, ответные действия на заявления о злоупотреблении данными;

- Подготовка судебных и досудебных экспертиз по вопросам информационных технологий, информационной безопасности и защиты информации;

- Проведение исследований о соответствии IT-проекта требованиям законодательства (или правовой аудит);

- Сопровождение IT-проекта (подготовка и согласование документов/договоров, положений и т.п.);

- Структурирование и систематизация бизнес-процессов IT-компаний;

- Помощь в выборе договорных конструкций для реализации IT-проекта;

- Помощь в выборе подходящего режима налогообложения с учетом условий реализации IT-проекта;

- Оформление трудовых отношений с работниками, создающими объекты интеллектуальной собственности;

- Обеспечение безопасности интеллектуальной собственности;

- Минимизация рисков судебных претензий;

- Защита интересов клиента в суде, максимально возможное снижение штрафа, неустойки;

- Представление интересов по обжалованию решений и действий Роскомнадзор, ИФНС, УФАС, прокуратуры, полиции и иных контролирующих органов;

- Сопровождение при проверках контролирующих органов, предоставление мотивированных пояснений.

Эксперты компании обладают признанными Национальными и Международными сертификациями, такими как CISA, CISM, CISSP, СТО БР ИББС, 27001 и пр.

RTM Group является первым на российском рынке исполнителем судебных нормативно-технических экспертиз в области информационных технологий и информационной безопасности.